人生中的每一個階段,都有想要達成的夢想或目標。

這些目標不外是買房、開創事業、結婚成家、子女教育、合法避稅、退休養老、遺產規劃等等。

問題是當「慾望無窮,資源有限」的時候,我們應該怎麼樣拿捏和取捨,才能平衡這些目標,過著要用錢,就有錢用的美滿生活呢?

內容目錄

設定理財目標有用嗎 (setting goal) ?

有的人認為,盡量多賺點錢就好了。何必多此一舉,訂立目標?

以我個人和周遭朋友的經驗,通常不習慣訂下財務目標的人,會淪為追逐金錢的奴隸,無法享受生活的美好,而是自暴自棄的隨波逐流。

其實,寫下目標真的有用,而且設定理財目標有3大好處:

- 增加存錢的動力

每一個目標的設定,都是為了達到理想的生活。

有了確定的目標,才會知道你為什麼要存錢,並產生存錢的動力,並堅持下去。 - 增加記帳、收支管理的動力

藉由記帳,清楚了解收入及支出的現況。並且進一步 “分析” 以及 ”管理“ 收支現況。如果有缺口,應該要降低哪一部分的支出呢?或是應該要如何增加收入,從哪裡增加呢? - 有效分配存款

理財目標的設定,取決於人生階段、風險屬性、和優先順序。

就如上面所說的,當「慾望無窮,資源有限」的狀況下,你必須要做優先順序的取捨,將你的存款分配到不同的目標。

例如:假設你現在是單身,那麼「增加資產」就會比「子女教育金」優先。又假設現在已經接近退休的年齡,那麼退休財務規劃的規劃應該重於買房子的規劃。

又例如:你想要建立緊急預備金(短期目標),也想要開始存25年後的退休金(長期目標)。那麼,你可以依據每個月存款,短期目標做高比例,而長期目標做低比例的分配。

短期目標資金,是提供給緊急狀況,需要馬上兌現,適合以儲蓄的方式來規劃 ; 而長期目標資金,可以利用投資以及時間複利的效果,長期且穩定讓資產增加。

所以,當目標設定後,你才會知道應該要如何分配你的存款,多少應該儲蓄?多少應該投資?

如何設定 “聰明” 的理財目標?

我相信當我們在設定各種理財目標時,都是希望未來的生活能更美好,家人能更快樂。

這些目標可能是「我想要變成億萬富翁」、「我想要達成財務自由,投資有成,有穩定的被動收入、不用陷入缺錢困擾」、「我想要有自己的房子」、「我想要帶家人每年旅行兩次」等等。

這些目標看起來沒什麼大問題,但你知道嗎,如果你設定的目標也是類似這樣,那99%以上的結果是這些目標不會被實現的。

為什麼?

舉例來說「我想要每年旅行兩次」這個目標來說,旅行是指 “國內” 還是 “國外” 旅遊呢?如果是國外旅遊,是前往“高消費” 水平國家還是 “低消費” 水平國家?想要住在 “青年旅館” 或是 “五星級旅館”?如果每年去住家附近的城市旅遊兩次,那是不是就達到目標呢?

所以,當設定的目標模糊,不明確或不合理,失敗也是必然的結果。就算有些目標達成了,也可能是因為標準太低,所以目標達成後,也沒有任何的滿足感。

那到底要如何聰明的設定目標,將夢想化為可實現的計畫呢?

其實,在設定目標時,可以加入5大要素和2大原則,幫助目標實現的成功率。

設定聰明理財目標5大要素

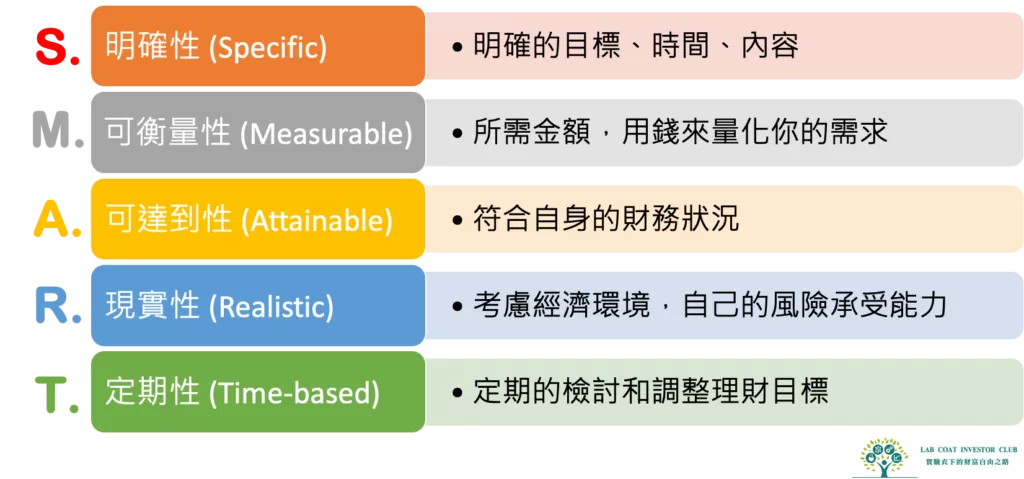

管理學大師彼得·杜拉克 (Peter Drucker) 在1954年提出「SMART 」理論,他建議在設定目標的時候,每一個目標需要有這五個要素,

舉一個簡單的例子說明如何套用SMART 公式,

案例:小林夫婦希望能夠在三年內買下第一間房子,因此希望準備頭期款。

| 明確性 (Specific) | 準備頭期款,三年後可以買大約$50萬美元的房子。 |

| 可衡量性 (Measureable) | 需要 20% 首付款,所以等於 $10萬美元當頭期款。 |

| 可達到性 (Attainable) | 目前,每個月收入有$10,000美元,扣除生活和其他固定開支,可動用的餘額是$5,000美元。將$2,700保留作為買房基金,不會對目前的生活有太大的困難。 |

| 現實性 (Realistic) | 希望能夠找到比定存還高的投資商品,但不希望流失本金。因此,將每月定期定額 $2677.80買美國國債ETF,預期年報酬2.5%,三年後本利合($96,400 + $3600),達成$100,000美元的目標。 |

| 定期性 (Timely) | 在多久的時間內達成目標?定期檢討理財目標達成進度 |

所以,當你的目標設定包含了這五大要素,除了方便計算之外,也比較有機會達成喔。

設定理財目標的2大原則

安排目標要有「順序」

當然,人生在任何一個時期,都不可能只有一個理財目標。你很可能同時有好幾個目標,例如結婚基金、旅遊預算、購房需求、教育基金、退休金等等的目標。

想到要同時實現好幾個目標,是不是聽起來很難?

其實,目標會依據每個人生階段,有不同的迫切性。

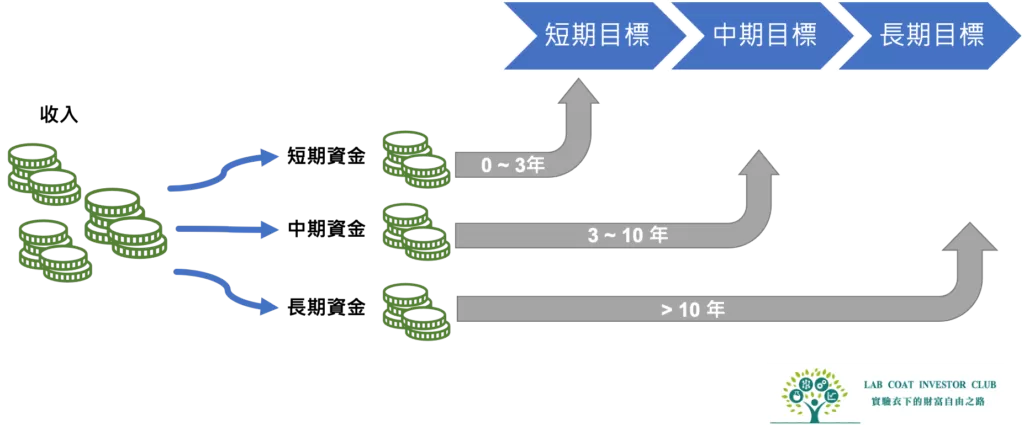

也就是說,你希望這個目標是應該3年後、10年後、或是25年後實現呢?依據目標的迫切性,在時間軸上順序排列,做短、中、長期的規劃。

當財務需求有短、中、長期的時間性目標時,別忘了,「財務供給」也需要依據時間軸做規劃。

許多人在年輕時忙著買房、養小孩、存教育基金、還房貸,卻忽略了自身退休金的規劃。等到50幾歲後,小孩離家獨立,房貸也差不多繳清,想要計畫退休,才發現退休計畫部分,出現很大的財務缺口,可能無法按照自己的心意過理想的退休生活。

因次,將短、中、長期的「財務需求」以及「財務供給」依照順序同時規劃,才能適時的「供給」,順利度過人生的每個關卡,達成一生「要用錢,就有錢用」,關關難過,關關過的境界。

規劃目標要有「彈性」

常常,「計畫通常趕不上變化」。做財務規劃,也不例外。

很多外在環境和想法都會改變,包括收入、支出、生涯規劃、家庭需求、投資表現、可預期或不可預期的因素。

這些改變,都是很正常的事。

因此,在規劃目標上要抱持彈性,依據「期盼性」或「需求性」,來持續調整。

例如,因為小孩長大,決定換間大一點房子,一家人可以住得比較舒適。原先計畫要每年的海外旅遊基金,現在要調整變成買房頭期款。因為換房的「期盼性」或「需求性」在現階段高於海外旅遊。

訂立明確的目標,是跨出理財的第一步

其實,無論你的財務目標是什麼,都應該先將目標依照S.M.A.R.T.的方式設定,定期並持續的調整,增加財務狀況和目標的吻合度。

希望,大家都能訂出清楚且明確的理財目標,並且大步的邁向理想生活。

「精明的理財計畫:例如預算、應急儲備和退休準備等,有助一家人生活更加美滿,不怕財政困境。」

” Smart financial planning – such as budgeting, saving for emergencies, and preparing for retirement – can help households enjoy better lives while weathering financial shocks. Financial education can play a key role in getting to these outcomes.”

前聯儲局主席班·伯南克 (Ben Bernanke)